此文是採用統計學方法分析6個股市在新冠肺炎疫情往全世界擴散期間的股市投資影響,也是目前從未見過與做過的專題報告書。

資料說明

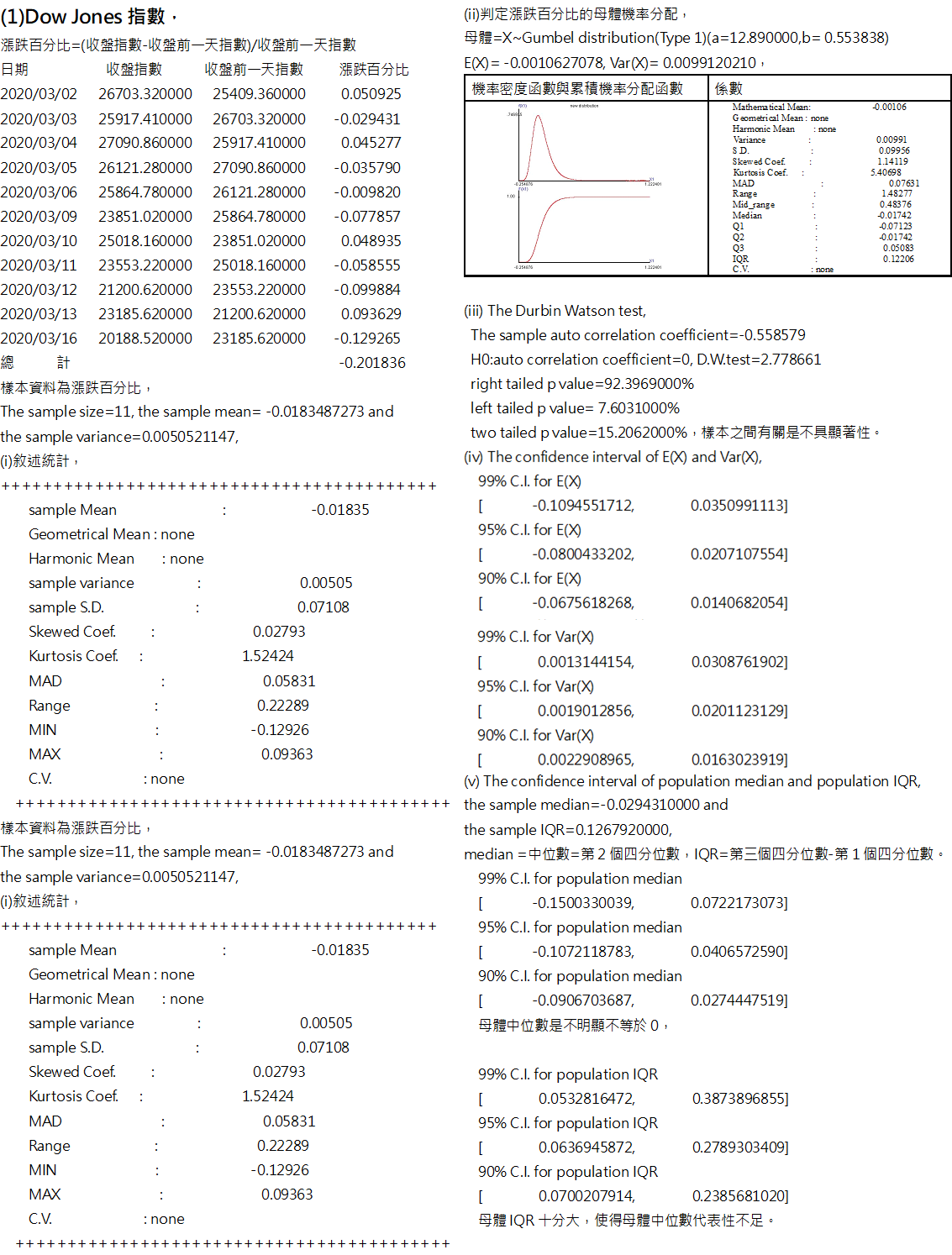

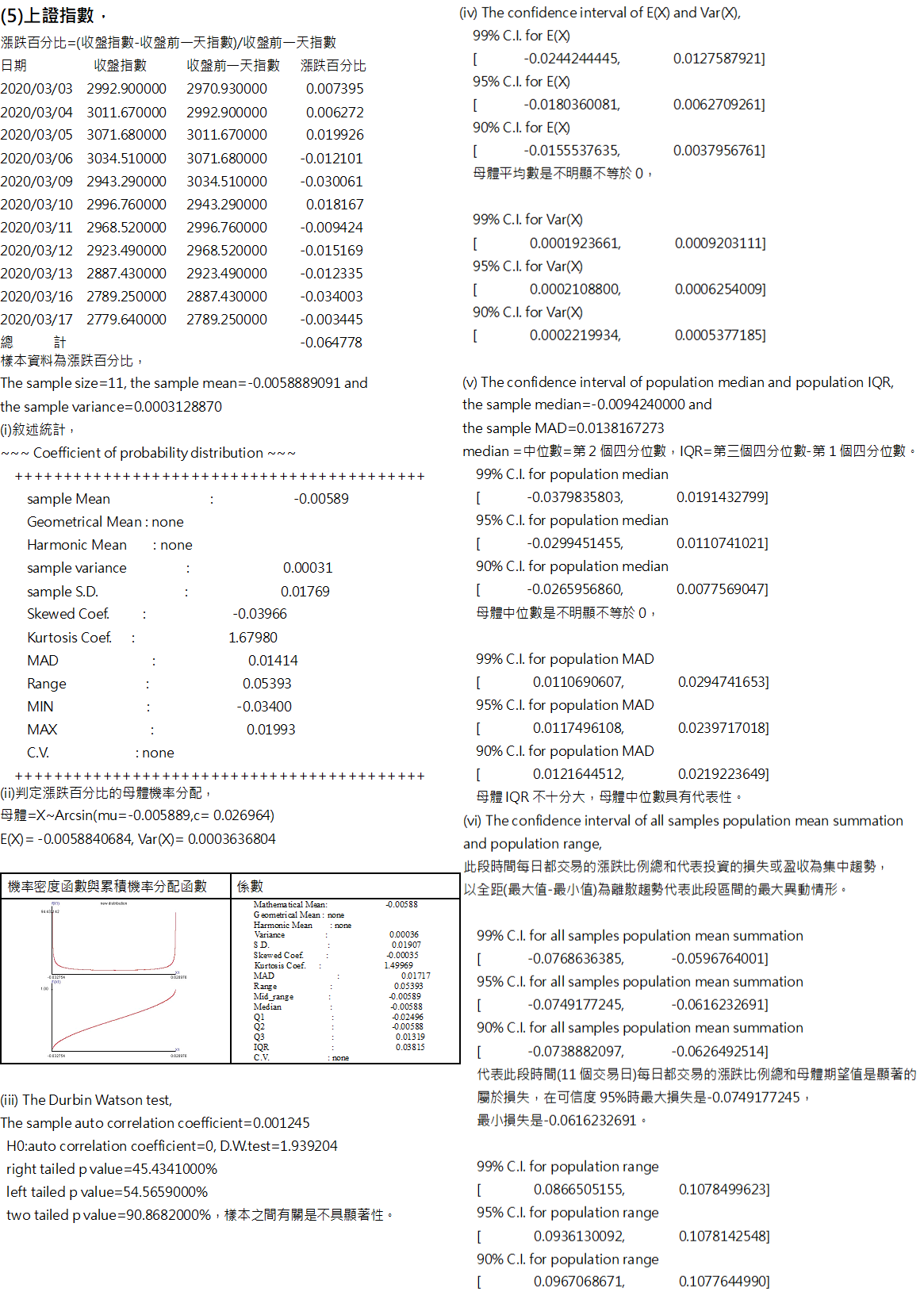

此次使用六個股票市場的收盤指數,分別為台股收盤指數、美國道瓊收盤指數、日經收盤指數、恆生收盤指數、上證收盤指數和南韓收盤指數為分析對象,計算漲跌百分比(也是投資報酬率計算方法),

漲跌百分比 = (當日收盤指數 - 前一日收盤指數) / 前一日收盤指數

6個股市的收盤指數形成成對樣本,其中由於道瓊工業指數影響其他股市,且因國際換日線緣故,所以日期早期他股市一日。而2020/02/28為台灣228國定假日放假一日,所以亞洲股市的資料期間為2020/03/02 ~ 2020/03/17。這段期間此5個亞洲股市皆無休市。道瓊工業指數的資料期間則為2020/02/28 ~ 2020/03/16。選擇的資料期間的特性是正逢新冠肺炎已在全世界擴散,所以這也是討論新冠肺炎疫情期間對6個股市投資報酬率的分析。

分析方法

此文使用大學統計學的個別區間估、檢定和一類因子分析(One-way),詳細概念可參考統計學課本。一類因子分析的目的為比較多個母體平均數和母體變異數是否存在異同,所以可以了解各個股市漲跌百分比的情況

- 多個股市的一類因子分析

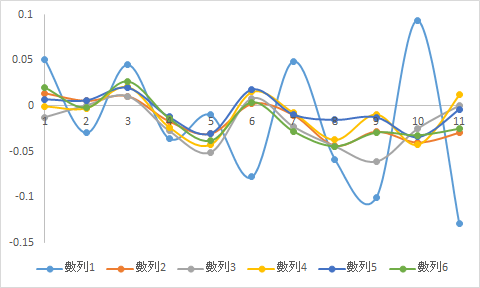

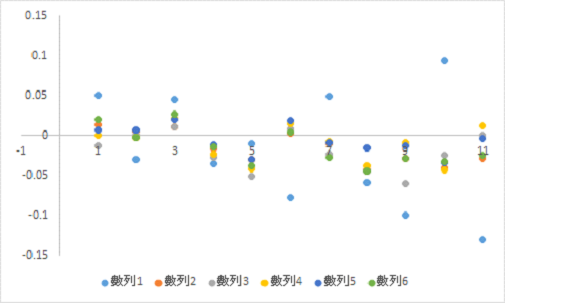

首先以圖形方式觀察漲跌百分比的情況,第一張圖是給定水平軸是時間序(11個交易日),然後繪製出6個股市的收盤指數漲跌百分比走勢圖。圖形當中可以看出6個收盤指數的漲跌百分比波動不同(變異數不相等),其中以道瓊收盤指數漲跌百分比震動程度是6個股市之最。這代表隨著時間變化,道瓊收盤指數漲跌百分比波動愈來愈大,亦即投資風險已經無法擔負。至於其他股市的收盤指數漲跌百分比似乎波動不大,亦即投資風險不如美股道瓊。但是每個交易日的收盤指數漲跌百分比卻是隨著時間而下降,亦即損失無可避免。

第二張圖則是在每一個交易日上,6個股市收盤指數漲跌百分比的散佈圖。

相關係數分析

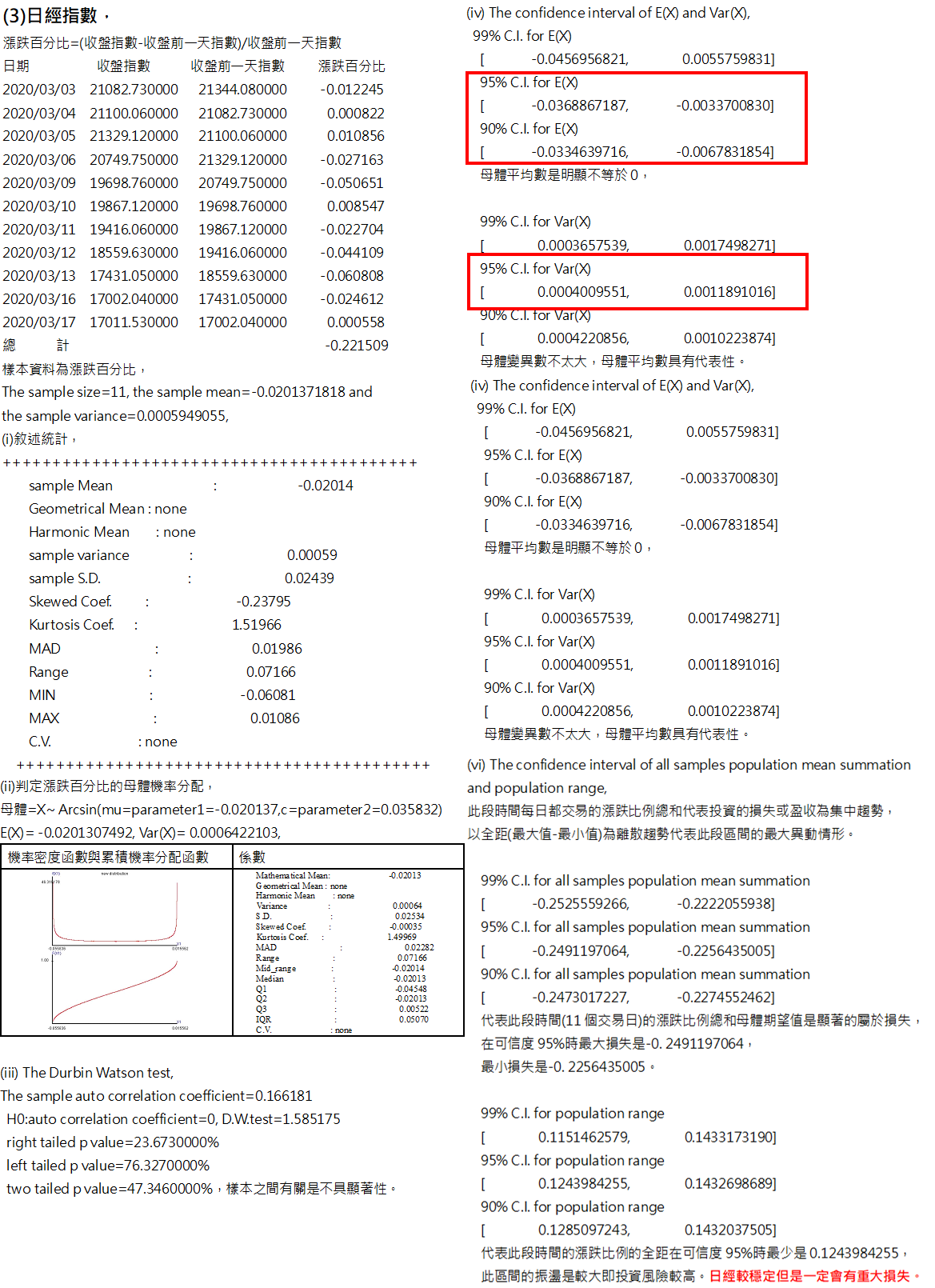

6個股市就可以任兩挑選出來獲得相關係數,因此進行了以特定的股市收盤指數漲跌百分比做相關係數檢定。

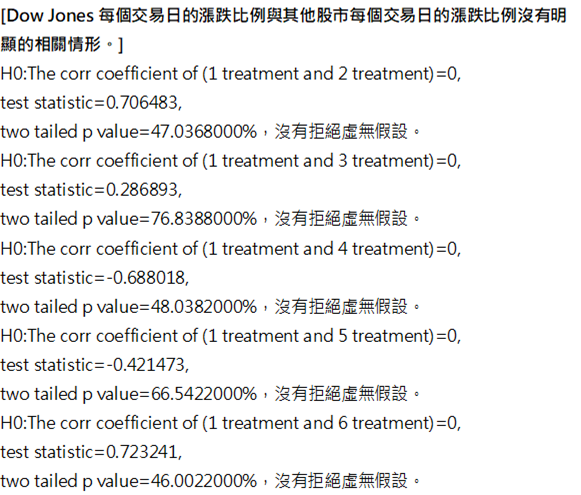

第一個是道瓊收盤指數漲跌百分比與其他5個股市收盤指數漲跌百分比的相關係數檢定,結果顯示道瓊收盤指數漲跌百分比與其他5個股市收盤指數漲跌百分比並無明顯的相關性,也就是道瓊收盤指數漲跌百分比是與其他5個股市收盤指數漲跌百分比沒有線性關係。

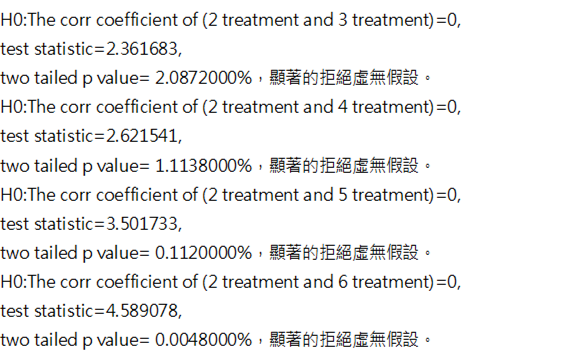

第二個是台股收盤指數漲跌百分比與其他4個股市收盤指數漲跌百分比的相關係數檢定,結果顯示台股收盤指數漲跌百分比與其他4個股市收盤指數漲跌百分比存在明顯的相關性。這也代表台股指數會吸納其他4個股市的資訊做為漲跌百分比的參考。

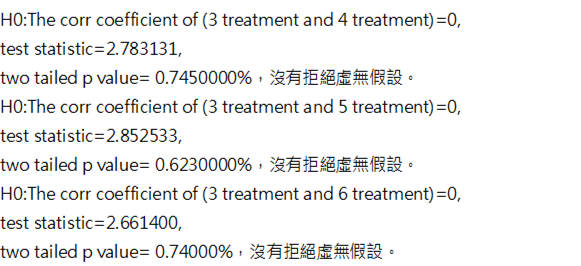

第三個是日經收盤指數漲跌百分比與其他3個股市收盤指數漲跌百分比的相關係數檢定,結果顯示日經收盤指數漲跌百分比與其他3個股市收盤指數漲跌百分比沒有明顯的相關性。這也代表日將指數不會吸納其他3個股市的資訊做為漲跌百分比的參考。

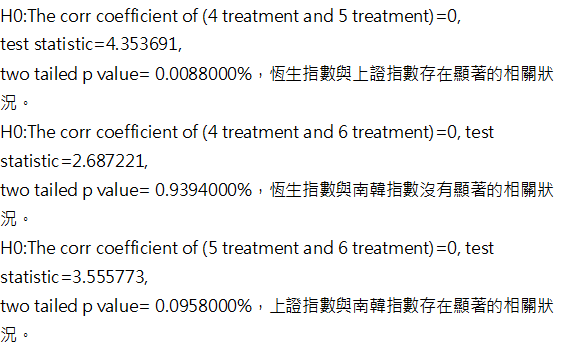

第四個是恆生收盤指數漲跌百分比與其他2個股市收盤指數漲跌百分比的相關係數檢定,結果顯示恆生收盤指數漲跌百分比與上證收盤指數漲跌百分比存在明顯的相關性,但與南韓收盤指數漲跌百分比沒有明顯的相關性。這也證實在恆生指數會參考上證指數的資訊做為收盤指數漲跌百分比,或者相反。最後,上證收盤指數漲跌百分比與南韓收盤指數漲跌百分比的相關係數檢定,結果顯示上證收盤指數漲跌百分比與南韓收盤指數漲跌百分比存在明顯的相關性,這代表上證指數會吸納南韓指數的資訊做為收盤指數漲跌百分比的參考。

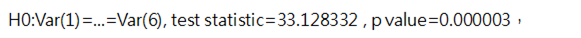

一類因子分析的結果則顯示6個股市收盤指數漲跌百分比的平均值沒有明顯的差異,另外,變異數則存在明顯差異,亦即6個股市內的風險明顯不同。最後對於殘差的機率分配檢定上則顯示來自於常態分配,平均數為0且變異數為0.001151。然而,一類因子分析的使用條件為「變異數相等」,但經過檢定後,6個股市的收盤指數漲跌百分比變異數不是全部相等,這代表我們無法使用這個方法來分析6個股市的收盤指數漲跌百分比。

因此,我們進入到第二部份,改以各個股市的收盤指數漲跌百分比來進行統計分析。由於受到了新冠肺炎疫情已經在全球擴散的影響,常用的分析技術完全失靈,同時統計學的分析對象也需要修改。

如果以股市每個交易日的收盤指數漲跌百分比為檢視對象時,不可以使用統計學的集中趨勢(如平均數或中位數),還需考慮其離散趨勢(如變異數或四分位距),其中變異數是解釋平均數的代表性而四分位距則解釋中位數的代表性。然而在此時已經沒有任何意義。

另外我們還可使用「此段時間內每天都交易的漲跌百分比總和」代表投資報酬率與統計的集中趨勢,另外以「每天都交易的全距(最大值 - 最小值)」代表此段時間內最大的異動情況,且為離散趨勢。

其中,特定係數做為統計學的檢定統計量時,必須重新發展,且現在沒有中位數、四分位距、全距的檢定統計量。這些檢定統計量的抽樣分配和臨界值由機統公司開發與創建,所以我的分析將根據此來進行。

6個股市的收盤指數漲跌百分比統計分析(參考最下方的資料),經過整理後可以得到下表。在收盤指數漲跌百分比上,僅有台股收盤指數和日經收盤指數的漲跌百分比顯著不為0,並且落於負值,其他則是沒有證據證明其漲跌百分比不為0。其次能表示平均數代表性的變異數,以道瓊收盤指數漲跌百分比的變異數十分大,這使得平均數不具代表性。

至於中位數僅有日經收盤指數的漲跌百分比明顯不為0,其他股市則無證據證明,因此明顯為0。其次能表現中位數代表性的四分位距以道瓊收盤指數漲跌百分比最大,所以使得中位數代表性不足,同樣台股和恆生也相同於道瓊工業指數。

若以此段時間每日都交易的收盤指數漲跌百分比總和做為集中趨勢,進行區間估計後,在95%可信度下,這11天的交易都是6個股市的收盤指數都呈現虧損。以最小虧損來看,反而是美股表現最好,其次是中國上證指數。這代表如果操作得當,那麼美股道瓊是小虧,而投資台股和日經則是虧損最多。

不過這裡也顯示出因為美國的道瓊工業指數震盪劇烈(市場非常不穩定,並且風險極大),所以如果真要虧損,最大就會達33.67%。不過,道瓊工業指數的異動程度十分大,因此,集中趨勢就會不具代表性,僅供參考而已。

其他資料